今日市场全天缩量调整,创业板指跌近2%。量能继续萎缩,沪深两市成交额不足2万亿,较上一个交易日缩量1914亿。截至收盘,沪指跌0.41%,深成指跌1.71%,创业板指跌1.96%,中证A500指数跌1.06%。

我们看到,自沪指上周突破4000点大关后,市场出现震荡,一些资金或选择在宏观利好兑现后(如中美贸易缓和)选择获利了结。不过,在全球流动性整体宽裕、A股相对估值具有吸引力的背景下,市场后续仍可能走出上行趋势。展望后市,三季报发布后,现在进入一段较长的业绩真空期,投资者可一方面继续关注高景气/有政策支持的板块,另一方面密切跟踪主要指数是否开启新的趋势行情。配置方面,现阶段科技+红利的哑铃型结构或将成为不错的选择,一方面可以继续关注科技成长及其相关发散领域,另一方面可以关注兼具稳增长+反内卷相关的板块。

来源:财联社

近期,海外科技大厂发布Q3财报,AI投资及指引依旧积极,但市场开始惩罚过度投资的企业,AI投资增长的可持续性遭到一定质疑。不过,和此前的互联网泡沫相比,当前的AI行情依旧比较健康,高景气有望得以延续。在大国博弈的背景下,虽然中美贸易近期缓和,但一系列事件表明算力设施的国产替代将是长期发展趋势。

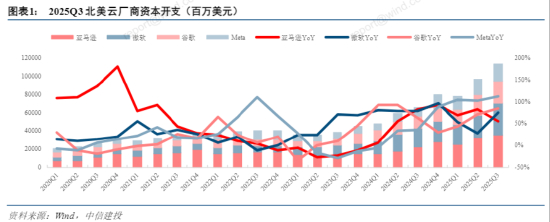

截至上周,美股Mag7除英伟达外均已发布Q3财报,各家云厂商资本开支的增长及指引仍非常积极。据中信建投统计,四大CSP的Q3资本开支达到1133亿美元,同比增长75%,环比增长18%。(提及具体公司仅为说明行业观点,不构成投资建议,下同)

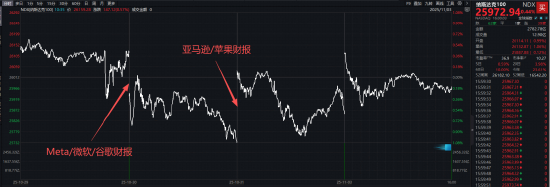

盛宴之下,亦有隐忧。(1)市场注意到并开始惩罚过度投资以至于影响利润的公司,如Meta和微软,前者在财报发布后一个交易日内市值蒸发超2000亿美元。(2)一些值得警惕的信号出现,如科技巨头开始大量发行债券用于为AI融资,及其资本开支整体已占到经营性现金流的90%以上。这并非意味着当前的投入不可持续,但在估值高企的背景下,投资者开始考虑风险。

图:美股科技巨头财报发布后市场(纳指100)反应不一

来源:wind

虽然如此,和美股此前的互联网泡沫相比,本轮AI行情最大的不同在于主要参与者的营收都创下记录,这说明基本面依旧强劲。因此,随着后续AI相关产品的商业化落地及渗透率的提升,高景气有望得以延续。而无论如何,业绩增长稳定性最高的应当是上游提供基础设施的企业,如A股深度融入海外算力产业链的光模块相关标的。

算力投资的另一条主线是国产替代趋势。在大国博弈的背景下,尽管近期中美关系出现缓和,但一系列事件证明,半导体供应链仍旧脆弱。如:(1)近期,安世半导体受到荷兰政府的调查,并被裁决剥夺企业股权;(2)据外媒报道称,本次中美APEC会面之前,川普曾一度在英伟达CEO黄仁勋的游说下准备批准向中国出售其先进的Blackwell芯片,但遭到包括国务卿卢比奥在内的几乎所有高官的反对,故最终中美没有讨论这个问题。

当前,先进制程所需的关键设备(光刻机、刻蚀和薄膜沉积设备)的国产化率仍有较大提升空间。而随着中国与美国及其盟友在高科技领域的持续脱钩,并考虑到“十五五规划建议”中对科技自立自强的大幅着墨,或将有望促进半导体设备及芯片领域国产替代的突破。

基于此,我们仍建议投资者可同时关注国产及海外算力产业链,通过通信ETF(515880)、半导体设备ETF(159516)等产品布局相关机会。

今日十年国债ETF(511260)上涨0.04%,四季度债市逐步显现回暖迹象,十年国债ETF(511260)配置机会值得关注。

基本面,中小企业制造业PMI持续收缩;四季度出口同比增速或转弱。叠加内需持续偏弱,社会投资回报率处于低位,制约利率上行空间。反内卷政策虽在部分行业落地,但需求侧需要更多政策和刺激配合以解决价格负反馈问题。历史经验表明,供给侧政策对宏观利率的传导并不直接,此前债券回调更多源于预期抢跑与股债跷跷板效应,而非基本面实质变化。

政策面,10月27日,央行行长在2025金融街论坛年会上表示“债市整体运行良好,将恢复公开市场国债买卖操作”。央行重启国债买卖短期利好债市,后续紧盯央行公开市场实际买入国债的规模。政治局会议定调“适度宽松的货币政策”、“保持流动性合理充裕”,为债市提供托底支撑。

技术面,债市出现超跌,近期利空逐步落地,债市或已进入反弹周期。三季度压制债券市场的因素逐渐消退,叠加年底机构逐步布局下一年配置方向,四季度债市表现或优于三季度,把握十年国债ETF(511260)配置窗口期。

今日新能源板块回调幅度较大,创业板新能源ETF(159387)下跌3.48%、新能源车ETF(159806)下跌2.83%、光伏50ETF(159864)下跌2.25%,主要系市场风格有所切换。

从三季度业绩表现来看,

- 锂电收入利润改善最为明显,主要系:1)动力领域:国内乘用车坚挺+重卡报废更新驱动,欧洲电车补贴重启+电车促销与新车周期驱动;2)储能领域:国内地方政策托底+终端受益改善,美国政策空窗期抢装明显,非美需求延续景气。

- 光伏板块前三季度业绩仍延续下滑态势,但25Q3利润端已经呈现一定的边际改善态势,主要系:1)反内卷政策初见成效,25Q3硅料硅片价格上涨带动业绩修复;2)逆变器相关企业受益于下游储能需求较好,业绩依旧延续较好。

- 风电板块增收增利,经营业绩表现较好,主要系今年上半年风电项目开工建设加速,风电装机景气延续。同时,行业自律机制建立,招标价格也持续修复,下半年开始陆续交付涨价订单,板块实现量价齐升。

展望后续,新能源基本面依旧持续向好,可以关注三条投资主线:

- 强需求:储能国内外共振,AIDC或将打开未来成长空间;受益于储能和海外新车周期,锂电需求亦有望进一步上修。

- 反内卷:近期光伏反内卷或将取得阶段性进展,政策概率最大的硅料环节、价格传导终点的组件环节值得重点关注。

- 新技术:锂电方面,固态电池技术持续突破,产业趋势并未停歇;光伏方面,BC电池、铜浆料等进展积极,渗透率有望加速提升。

感兴趣的投资者可以关注20cm的创业板新能源ETF(159387),固态+储能含量约65%;碳中和50ETF(159861),市场上唯一一个跟踪环保50指数的ETF,各种新能源配置更为均衡;对锂电需求上修+固态电池突破感兴趣的投资者,可关注新能源车ETF(159806);对反内卷概念感兴趣的投资者,还可以关注光伏50ETF(159864)。

风险提示:投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。无论是股票ETF/LOF/分级基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

特约作者:国泰基金